保有している個別株30銘柄

(日本株:24銘柄、米国株:4銘柄、J-REIT:2銘柄)

●保有株式数 6,450株( 日本株:6060株、米国株:190株、J-REIT:200株 )

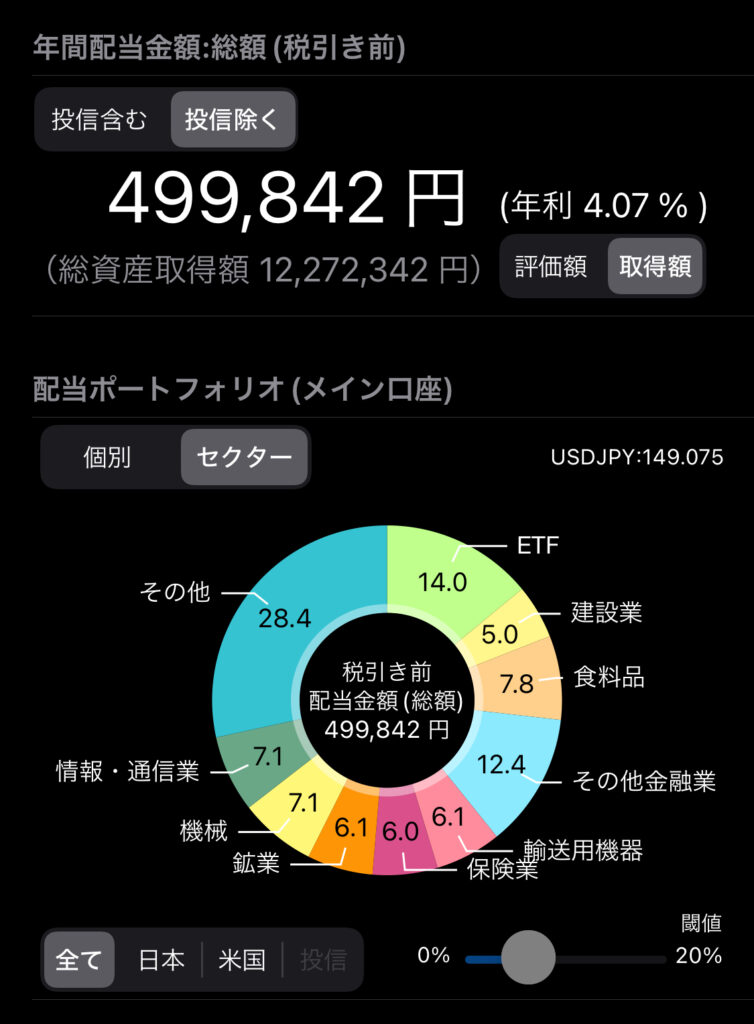

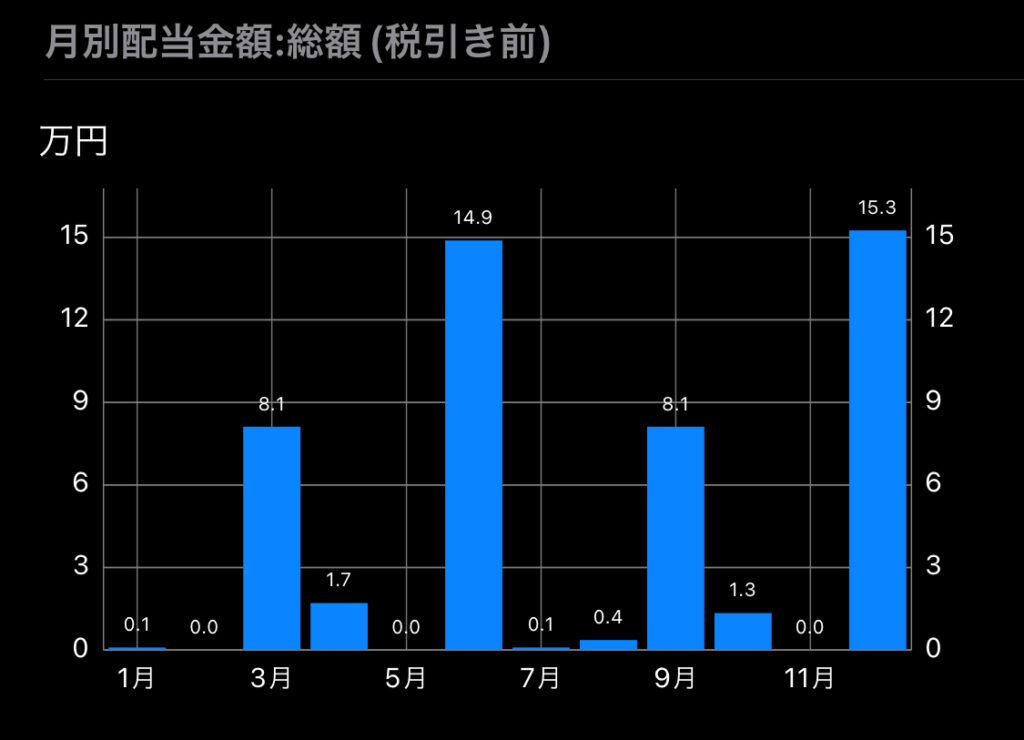

●年間配当金額 499,842円( 日本株:434,165円 *J-REIT含む / 米国株:65,677円 )※税引き前

| 業種 | コード | 銘柄 | 配当金(予) | 保有株数 | 配当金額 | おススメ度 |

|---|---|---|---|---|---|---|

| 鉱業 | 1605 | INPEX | ¥74 | 400 株 | ¥30,400 | ★★★★★ |

| 建設業 | 1928 | 積水ハウス | ¥118 | 200 株 | ¥25,000 | ★★★★★ |

| 食料品 | 2914 | 日本たばこ産業 | ¥188 | 200 株 | ¥38,800 | ★★★★★ |

| 医薬品 | 4503 | アステラス製薬 | ¥70 | 300 株 | ¥21,000 | ★★★★ |

| 石油・石炭 | 5020 | ENEOSホールディングス | ¥22 | 300 株 | ¥6,600 | ★★★ |

| ゴム製品 | 5108 | ブリヂストン | ¥200 | 100 株 | ¥21,000 | ★★★★★ |

| サービス業 | 6178 | 日本郵政 | ¥50 | 200 株 | ¥10,000 | ★★★ |

| 機械 | 6301 | 小松製作所 | ¥144 | 100 株 | ¥14,400 | ★★★★ |

| 輸送用機器 | 7272 | ヤマハ発動機 | ¥48.3 | 600 株 | ¥30,000 | ★★★★ |

| 卸売業 | 8012 | 長瀬産業 | ¥80 | 100 株 | ¥8,000 | ★★★★ |

| 銀行業 | 8304 | あおぞら銀行 | ¥76 | 100株 | \7,600 | ★ |

| 証券・商品 | 8473 | SBIホールディングス | ¥150 | 100 株 | ¥16,000 | ★★★ |

| その他金融業 | 8584 | ジャックス | ¥210 | 150 株 | ¥31,500 | ★★★ |

| その他金融業 | 8593 | 三菱HCキャピタル | ¥37 | 700 株 | ¥25,900 | ★★★★★ |

| 保険業 | 8630 | SOMPOホールディングス | ¥300 | 100 株 | ¥30,000 | ★★★★★ |

| 輸送用機器 | 7267 | 本田技研 | \58 | 10 株 | \580 | ★★★★ |

| 銀行業 | 8306 | 三菱UFJ | \41 | 100 株 | \4,100 | ★★★★★ |

| その他金融業 | 8591 | オリックス | \94 | 50 株 | \4,700 | ★★★★ |

| 不動産業 | 3231 | 野村不動産HLDGS | \130 | 150 株 | \19,500 | ★★★★ |

| 機械 | 6419 | マースグループHLDGS | \105 | 200 株 | \21,000 | ★★★ |

| 卸売業 | 8098 | 稲畑産業 | \120 | 100 株 | \12,000 | ★★★★ |

| 不動産業 | 3003 | ヒューリック | \52 | 100株 | \5,200 | ★★★★★ |

| 情報・通信業 | 9433 | KDDI | \140 | 200株 | \28,000 | ★★★★★ |

| 情報・通信業 | 9432 | 日本電信電話(NTT) | \5 | 1,500株 | \7,500 | ★★★★★ |

| 米国ETF | HDV | iシェアーズ コア米国高配当株 ETF | \573.8 | 30 株 | \17,410 | ★★★★★ |

| 米国ETF | SPYD | SPDR ポートフォリオS&P 500 高配当株式ETF | \269.3 | 80 株 | \21,792 | ★★★★ |

| 米国ETF | VYM | バンガード・米国高配当株式ETF | \511.4 | 30 株 | \15,519 | ★★★★★ |

| 米国株 | EC | エコペトロール | \301.7 | 50株 | \10,957 | ★ |

| J-REIT | 1343 | NFJ-REIT | \77.3 | 150株 | \11,595 | ★★★★ |

| J-REIT | 1488 | IF東証REIT指数 | \74.1 | 50株 | \3,790 | ★★★★ |

黄色にハイライトしている箇所が、先月からの変更個所になります。

2月に行ったポートフォリオの変更についてですが、以下のように新規に7銘柄を購入し、2銘柄を買い増ししました。

- あおぞら銀行(8304):先月急落した際に損切りしましたが、悪い赤字ではないと判断し底値になったタイミングで買いなおしました。2025年3月期には純利益をプラスに戻すと見込んでおり、配当も復配するとしています。しかし、米国オフィスの損失の影響はまだ不透明で、金利上昇のリスクもあります。

- ヒューリック(3003):1月31日の年初来高値の1,648円から8.3%下落したため購入。ヒューリックは、オフィスビルや商業施設の開発・運営を行っており、賃貸収入が安定的です。東京都心の物件が多く、需要が高いエリアに強みを持っています。

- KDDI(9433):先月末の4,897円から7.0%下落したため購入。

下落要因3つ:①第3四半期の減益決算 ②ローソンへの出資 ③京セラによる売却懸念 - NTT(9432):先月末から3.2%下落したため購入。

- J-REIT:リスク分散のため、ポートフォリオにJ-REITを組み込みたかったのですが、金利上昇懸念からずっと右肩下がりで下落中でした。そろそろ底値かと思い、以下の2銘柄を購入しました。

①NFJ-REIT(1343) ②IF東証REIT指数(1488) - エコペトロール(EC):超高配当銘柄で有名なエコペトロールを購入しました。コロンビアの国営石油会社で、石油・ガスの探査・生産・精製・輸送・販売などを行っています。原油価格の上昇や生産量の増加により、業績は回復しています。配当は業績に連動して変動しますが、現在の配当利回りは約17.69%と驚異的です 。環境問題や政治リスクなどの不安定要因はありますが、冒険で購入しました。

以上が、2月に行ったポートフォリオの変更です。今後も市場の動向や個別銘柄の状況に応じて、適宜調整していきたいと思います。

- 【1605】INPEX … 資源開発最大手

- 【1928】積水ハウス … プレハブ住宅大手

- 【2914】日本たばこ産業 … たばこ製造を独占

- 【4503】アステラ製薬 … 医薬品国内2位

- 【5020】ENEOSホールディングス … 石油元売り最大手

- 【5108】ブリジストン … タイヤ世界最大手

- 【6178】日本郵政 … 郵政グループの持ち株会社

- 【6301】小松製作所 … 建機最大手、世界2位

- 【7272】ヤマハ発動機 … ヤマハ直系の2輪車世界大手

- 【8012】長瀬産業 … 染料、合成樹脂化学の専門商社最大手

- 【8304】あおぞら銀行 … 旧日債銀

- 【8473】SBIホールディングス … ベンチャーキャピタル大手

- 【8584】ジャックス … MUFGの信販大手

- 【8593】三菱HCキャピタル … MUFGのリース大手

- 【8630】SOMPOホールディングス … 損保3強の一角

- 【8306】三菱UFJ … 国内最大の金融グループ

- 【8591】オリックス … 総合リース最大手

- 【7267】本田技研 … 2輪で世界首位、4輪も世界上位

- 【3231】野村不動産HLDGS … 総合不動産大手

- 【6419】マースグループHLDGS … パチンコ周辺機器大手

- 【8098】稲畑産業 … 化学専門商社大手

- 【3003】ヒューリック … 不動産投資会社

- 【9432】日本電信電話 … 国内通信事業最大手

- 【9433】KDDI … 総合通信会社

- 【HDV】iシェアーズ コア米国高配当株 ETF

- 【SPYD】SPDR ポートフォリオS&P 500 高配当株式ETF

- 【VYM】バンガード・米国高配当株式ETF

- 【EC】エコペトロール

- 【J-REIT】(1343)NFJ-REIT

- 【J-REIT】(1488)IF東証REIT指数

- 高配当株の勉強本紹介♪

【1605】INPEX … 資源開発最大手

●会社サイト:https://www.inpex.co.jp/

●概要:資源開発最大手。原油・ガス開発生産。政府が黄金株保有。豪でLNG。

●業種:鉱業

●株価:単元株:100株

●株価:2,206.0円 (2024.03.15時点)

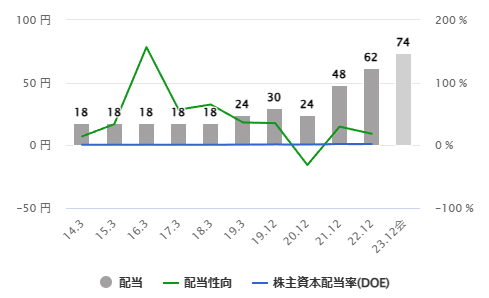

●配当金(予):74円 (予 2024.03)

●配当支払い月:年2回(3月、9月)

●配当利回り(予):3.45%

●株主優待:年1回 (権利確定日:12月末)

クオカード1000円 ※400株以上 (優待利回り:0.13%)

クオカード2000円 ※800株以上 (優待利回り:0.13%)

・1年以上継続保有した株主のみに贈呈。

・2年以上3年未満の場合、 400株以上800株未満は2000円相当、800株以上は3000円相当。

・3年以上の場合、 400株以上800株未満は3000円相当、800株以上は5000円相当。

●おススメ度:★★★★★

●保有株式数:400株

●配当額:30,400円

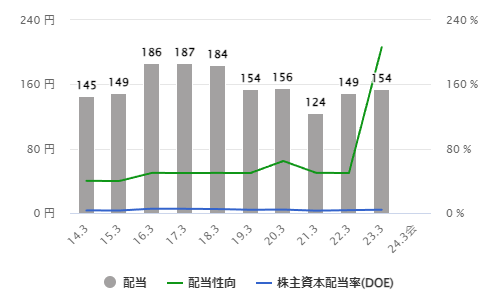

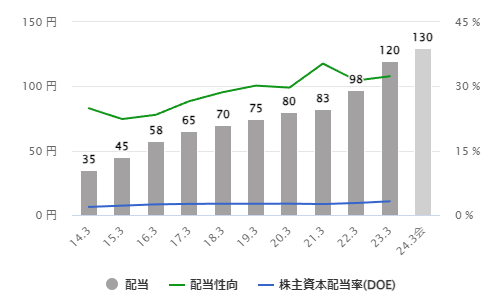

INPEXは石油・ガスの開発・生産を行う会社で、資源開発最大手の企業です。配当性向は1株当たりの年間配当金の下限を30円に設定するなど、安定的な配当を基本にしています。また、自己株式取得を含む、業績の成長に応じた株主還元の強化に取り組むこととしています。PBR(株価純資産倍率)は1倍割れとなっており、株価は割安と見られています。配当利回りは直近3年で3.0%~5%の範囲にあり、高配当銘柄として人気があります。ただし、過去に減配したこともあるので、利回り4.0%以上を確保して投資するのが良いでしょう。

【1928】積水ハウス … プレハブ住宅大手

●会社サイト:https://www.sekisuihouse.co.jp/

●概要:プレハブ住宅大手。鉄骨主体、木造も注力。賃貸、マンションや都市開発に積極。

●業種:建設業

●株価:単元株:100株

●株価:3,334.0円 (2024.03.15時点)

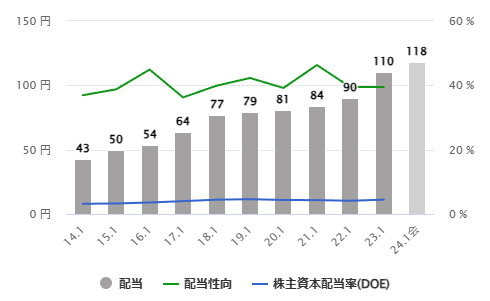

●配当金(予):118円 (予 2024.03)

●配当支払い月:年2回(4月、10月)

●配当利回り(予):3.75%

●株主優待:年1回 (権利確定日:1月末)

新潟県魚沼産コシヒカリ新米5kg ※1000株以上で獲得

●おススメ度:★★★★★

●保有株式数:200株

●配当額:25,000円

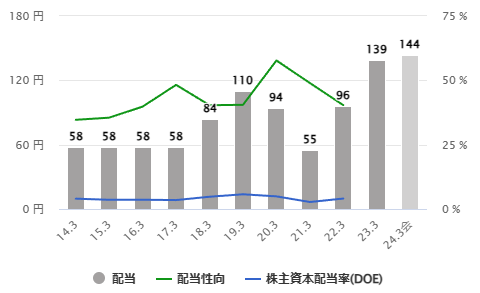

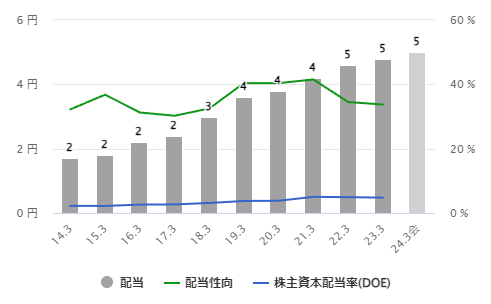

積水ハウスは、中期的な平均配当性向を40%以上とする方針に加え、2023-2025年度における1株当たり年間配当金の下限を110円と定めています。また、自社株買いを継続的におこなっています。直近3年の配当利回りの推移は、3.5~4.5%となっており、配当利回り4.0%を確保して投資したいですね。

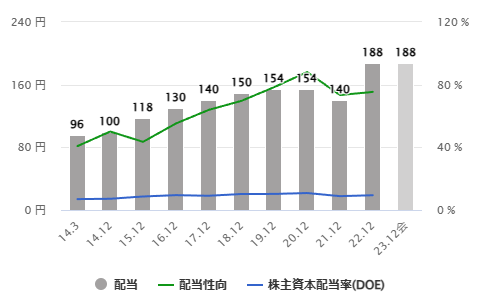

【2914】日本たばこ産業 … たばこ製造を独占

●会社サイト:https://www.jti.co.jp/

●概要:たばこ製造を独占。M&Aで海外たばこ。加熱式も注力。医薬・食品なども。

●業種:食料品

●株価:単元株:100株

●株価:3,847円 (2024.03.15時点)

●配当金(予):188円 (予 2024.03)

●配当支払い月:年2回(3月、9月)

●配当利回り(予):5.04%

●株主優待:なし

●おススメ度:★★★★★

●保有株式数:200株 ※1/26に100株追加購入

●配当額:38,800円

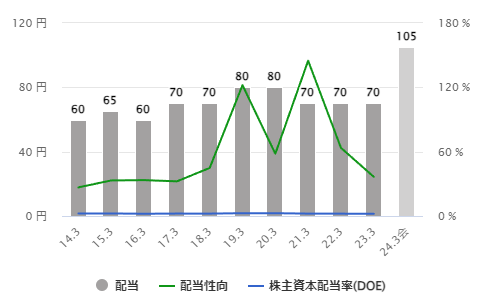

JTは政府が大株主として安定的なガバナンスを行っており、財務状況も健全です。高配当銘柄として個人投資家に人気のJTですがリスクもあります。国内たばこ市場の縮小や加熱式たばこの不振、通貨変動や政治的要因による海外事業の利益変化、のれんや高い配当性向による減配リスクなどが挙げられます。これらのリスク要因が株価に織り込まれており、過去数年は下落トレンドが続きました。しかし、2022年に入ってから株価が反発し、現在は配当利回り5%付近まで低下しています。業績や株価の動向を見極めると配当利回り6%は目安としたいところです。私は株価の上昇余地があると判断して、先月末に100株を追加で購入しました。

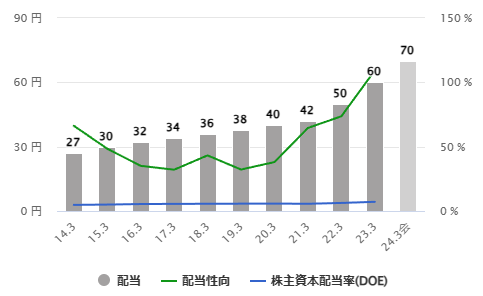

【4503】アステラ製薬 … 医薬品国内2位

●会社サイト:https://www.astellas.com/jp/

●概要:医薬品国内2位、新薬に特化。泌尿器、移植分野に強み。抗がん剤に注力。

●業種:医薬品

●株価:単元株:100株

●株価:1,615.0円 (2024.03.15時点)

●配当金(予):70円 (予 2024.03)

●配当支払い月:年2回(6月、12月)

●配当利回り(予):4.33%

●株主優待:なし

●おススメ度:★★★★

●保有株式数:300株

●配当額:21,000円

アステラス製薬は、2024年3月期の連結純利益が前期比14%減の850億円になると予想しており、従来の予想を1190億円下回る見込みです。主要製品の前立腺がん治療薬「イクスタンジ」の特許切れや、米バイオ医薬品企業の買収に伴うコスト増が業績に悪影響を与えています。

これらの不安要素が株価に反映されており、現在は利回りが4%を上回る水準まで下落しています。財務状況は健全であり、有利子負債はゼロで、現金・手元資金も豊富に備えています。新薬開発や事業拡大に向けた投資が実を結べば、株価は再評価される可能性があります。現在は買い場と言えるでしょう。

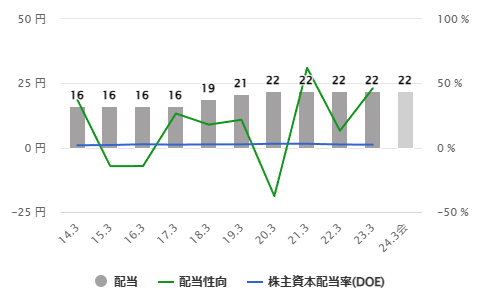

【5020】ENEOSホールディングス … 石油元売り最大手

●会社サイト:https://www.hd.eneos.co.jp/

●概要:石油元売り最大手。東燃ゼネラルと統合。金属、石油・天然ガス開発にも強み。

●業種:石油・石炭

●株価:単元株:100株

●株価:711.9円 (2024.03.15時点)

●配当金(予):22円 (予 2024.03)

●配当支払い月:年2回(4月、10月)

●配当利回り(予):3.09%

●株主優待:なし

●おススメ度:★★★

●保有株式数:300株

●配当額:6,600円

ENEOSは、安定的な配当の継続を基本方針としており、直近10年間で減配はありません。EPS(1株当たりの純利益)は、2020年3月期にコロナ禍による減損損失の影響でマイナスとなりましたが、その後は大幅に回復しています。配当性向は、減損損失を除いた実質利益に対しては、過去の水準と比較しても高くない水準に抑えられています。配当利回りは、株価の変動によって変わりますが、2024年1月30日の終値を基にすると、3.65%となっており、市場平均よりも高い水準です。減配リスクは低いと考えられますが、株価の動きや業績の変化には注意が必要です。

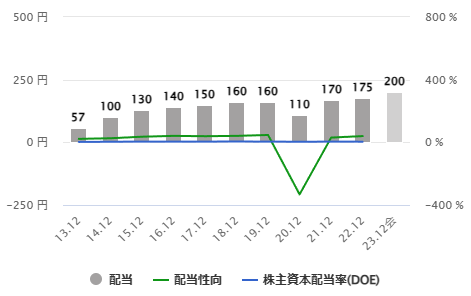

【5108】ブリジストン … タイヤ世界最大手

●会社サイト:https://www.bridgestone.co.jp/

●概要:タイヤ世界最大手。タイヤデータ活用に注力。海外で生産拠点拡張。新興国を拡大。

●業種:ゴム製品

●株価:単元株:100株

●株価:6,141円 (2024.03.15時点)

●配当金(予):200円 (予 2024.03)

●配当支払い月:年2回(3月、9月)

●配当利回り(予):3.42%

●株主優待:なし

●おススメ度:★★★★★

●保有株式数:100株

●配当額:21,000円

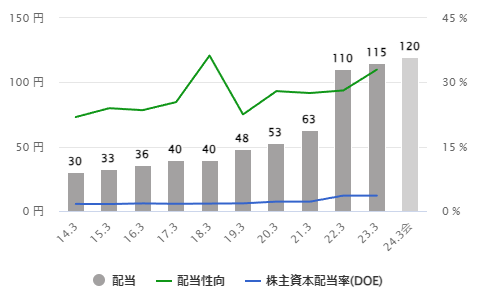

ブリヂストンは、この業種では1強であり、連結配当性向40%を目安に、持続的な企業価値向上を通じて、安定的且つ継続的な配当額の向上に努めています。EPS(1株当たりの純利益)は、2020年3月期にコロナ禍による減損損失の影響でマイナスとなりましたが、その後は大幅に回復しています。 配当金もコロナ禍では減配となりましたが、その後は大幅に回復しています。自己資本比率は61.6%と高く財務健全性は問題ないでしょう。直近3年の配当利回りの推移は3.0~4.0%となっており、配当利回り3.5%を確保して投資したい。

【6178】日本郵政 … 郵政グループの持ち株会社

●会社サイト:https://www.japanpost.jp/

●概要:郵政グループの持ち株会社で傘下に日本郵便、ゆうちょ銀、かんぽ生命。

●業種:サービス業

●株価:単元株:100株

●株価:1,496.0円 (2024.03.15時点)

●配当金(予):50円 (予 2024.03)

●配当支払い月:年2回(6月、12月)

●配当利回り(予):3.34%

●株主優待:なし

●おススメ度:★★★

●保有株式数:200株

●配当額:10,000円

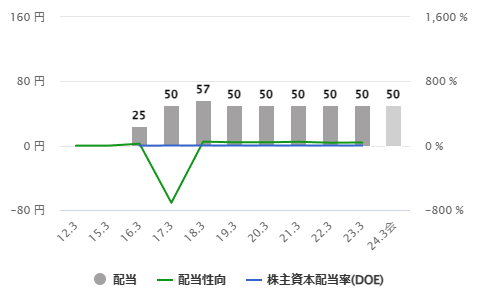

日本郵政は、株主に対する利益の還元を安定的に行うことを基本方針としています。直近7年間で減配はなく、2026年3月期末までの間は1株当たり年間配当50円を目安に、安定的な1株当たり配当を目指しています。政府が大株主となっているため、倒産のリスクは低いと考えられますが、政府の保有割合や政策の変化には注意が必要です。最低でも2026年まで保有予定としています。

【6301】小松製作所 … 建機最大手、世界2位

●会社サイト:https://www.komatsu.jp/ja

●概要:建機最大手、世界2位。現地生産大。産業機械や鉱山機械も。IT活用に強み。

●業種:機械

●株価:単元株:100株

●株価:4,270円 (2024.03.15時点)

●配当金(予):144円 (予 2024.03)

●配当支払い月:年2回(6月、12月)

●配当利回り(予):3.37%

●株主優待:年1回 (権利確定日:3月末)

自社製品(オリジナルミニチュア) ※300株以上で獲得

●おススメ度:★★★★

●保有株式数:100株

●配当額:14,400円

コマツは、連結業績に加え、将来の投資計画やキャッシュ・フローなどを総合的に勘案し、安定的な配当の継続に努めています。具体的には、連結配当性向を40%以上とする方針です。EPS(1株当たりの純利益)は安定しており、継続的に利益をあげています。コロナ禍の影響で2020年、2021年に減配となりましたが、その後回復しました。直近3年の配当利回りは、3.0~4.5%の範囲にあります。配当利回り3.5%を確保して投資するのが、良い選択といえるでしょう。

【7272】ヤマハ発動機 … ヤマハ直系の2輪車世界大手

●会社サイト:https://global.yamaha-motor.com/jp/

●概要:ヤマハ直系の2輪車世界大手。船舶などに多角化、船外機で首位。ロボットも。

●業種:輸送用機器

●株価:単元株:100株

●株価:1,330.0円 (2024.03.15時点)

●配当金(予):48.3円 (予 2024.03)

●配当支払い月:年2回(3月、9月)

●配当利回り(予):3.76%

●株主優待:年2回 (権利確定日:12月末、6月末)

・ポイント付与 (12月のみ)

100株以上で1000ポイント (優待利回り:0.27%)

500株以上で2000ポイント (優待利回り:0.11%)

1000株以上で3000ポイント (優待利回り:0.08%)

※ポイントに応じて地元名産品・Jリーグ観戦ペアチケット・自社関連施設利用割引券等と交換可

※3年以上継続保有の場合1000ポイント追加

※24年1月1日の株式分割(1 → 3)実施後、12月株主は

100株以上300株未満の株主は1000ポイント

300株以上1000株未満は2000ポイント

1000株以上3000株未満は3000ポイント

3000株以上は4000ポイント贈呈に変更。

・自社カレンダー (6月のみ)

3000株以上で獲得 ※希望者に限る

●おススメ度:★★★★

●保有株式数:600株

●配当額:30,000円

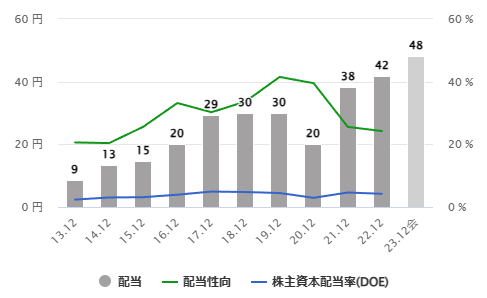

ヤマハは、業績の見通しや将来の成長に向けた投資を勘案しつつ、安定的かつ継続的な配当を行います。総還元性向は中期経営計画期間累計で40%を目安としています。EPS(1株当たりの純利益)は安定しており、継続的に利益をあげています。コロナ禍の影響で2020年に減配となりましたが、その後大幅に回復しました。直近3年の配当利回りは、3.0~4.0%の範囲にあります。配当利回り3.5%以上を確保して投資するのが、良いでしょう。

【8012】長瀬産業 … 染料、合成樹脂化学の専門商社最大手

●会社サイト:https://www.nagase.co.jp/

●概要:染料、合成樹脂化学の専門商社最大手。医薬品原料に強み。海外を拡大。

●業種:卸売業

●株価:単元株:100株

●株価:2,597.5円 (2024.03.15時点)

●配当金(予):80円 (予 2024.03)

●配当支払い月:年2回(3月、9月)

●配当利回り(予):3.08%

●株主優待:年1回 (権利確定日:3月末)

株主優待カタログ

・100株以上で1,500ポイント (優待利回り:0.66%)

・300株以上で5,000ポイント (優待利回り:0.73%)

※100株以上を6ヵ月以上継続保有の株主のみに贈呈。

※3年以上継続保有の場合、ポイントを2倍。

※株主優待カタログは

・1,500ポイントは自社グループ会社商品(入浴剤)または寄付より選択。

・3,000ポイントは地域特産品5点・自社グループ商品(ボディクリーム等)3点・寄付の9点よりポイントの範囲内で自由に選択。

・5,000ポイントは地域特産品8点・自社グループ商品(化粧水等)3点・寄付の12点よりポイントの範囲内で自由に選択。

・10,000ポイントは地域特産品10点・自社グループ商品(ヘアケア商品セット)・寄付の12点よりポイントの範囲内で自由に選択。

●おススメ度:★★★★

●保有株式数:100株

●配当額:8,000円

長瀬産業は、化学品専門商社として、機能素材、電子・エネルギー、モビリティ、生活関連などの10事業を展開しています。連結業績は安定的に成長しており、直近10年間は連続増配を続けています。自己資本比率は49.1%と高水準を維持しており、財務健全性にも優れています。PBR(株価純資産倍率)は0.9倍となっており、株価は割安と評価できます。ただし、時価総額は2830億円と中型株に分類されるため、市場の動向に左右されやすい可能性があります。そのため、投資判断をする際には、決算や業績予想などの最新情報を確認することをおすすめします。

【8304】あおぞら銀行 … 旧日債銀

●会社サイト:https://www.aozorabank.co.jp/

●概要:旧日債銀。不動産融資、金融商品販売などが中心。GMOとネット銀行。

●業種:銀行業

●株価:単元株:100株

●株価:2,477.5円 (2024.03.15時点)

●配当金(予):76円 (予 2024.03)

●配当支払い月:年4回(3月、6月、9月、12月)

●配当利回り(予):3.07%

●株主優待:なし

●おススメ度:★

●保有株式数:100株

●配当額:7,600円

あおぞら銀行は、2024/2/1の決算発表で24年通期見通しを黒字から赤字に下方修正。配当も78円減配(第3四半期末と期末の配当予想を無配)。この悪材料の影響により、株価は30%下落。

しかし、あおぞら銀行は今後の損失リスクを抑えるために赤字修正を行っており、顧客関連ビジネスは着実に成長しています。業績が回復すれば再配当の可能性もあります。

悪い赤字ではないと判断し底値になったタイミングで買いなおしました。2025年3月期には純利益をプラスに戻すと見込んでおり、配当も復配するとしています。しかし、米国オフィスの損失の影響はまだ不透明で、金利上昇のリスクもあります。

【8473】SBIホールディングス … ベンチャーキャピタル大手

●会社サイト:https://www.sbigroup.co.jp/

●概要:ベンチャーキャピタル大手。証券事業が収益。総合金融業を志向。新生銀を傘下に。

●業種:証券・商品

●株価:単元株:100株

●株価:3,856円 (2024.03.15時点)

●配当金(予):150円 (2023.03実績)

●配当支払い月:年2回(6月、12月)

●配当利回り(予):4.15%

●株主優待:年1回 (権利確定日:3月末)

・自社子会社商品50%割引購入申込券1枚 ※1株以上で獲得

・11,750円相当の自社子会社商品(サプリメント等)または2,000円相当のXRP(暗号資産)クーポンコード

※100株以上で獲得

※1年以上継続保有の場合、1,000株以上の株主には50,940円相当の自社子会社商品(サプリメント・化粧品等)または、8,000円相当のXRPクーポンコード

※クーポンコードは23年7月31日時点換算の暗号資産XRPに引換可

●おススメ度:★★★

●保有株式数:100株

●配当額:16,000円

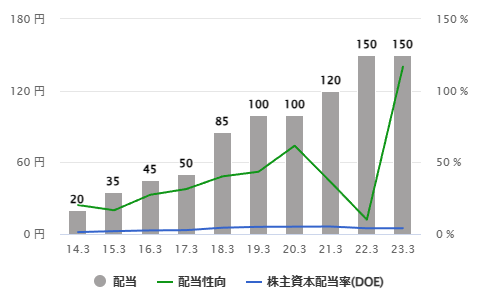

SBIHDの総還元額は、金融サービス事業の税引前利益の30%程度を目安としており、直近10年間は連続増配を実現しています。PBR(株価純資産倍率)は0.92倍となっており、株価は割安と見られています。また、新NISAの開始やオンライン証券の需要拡大により、口座開設数や取引高が増加しており、今後数年は利益が伸びると予想しています。

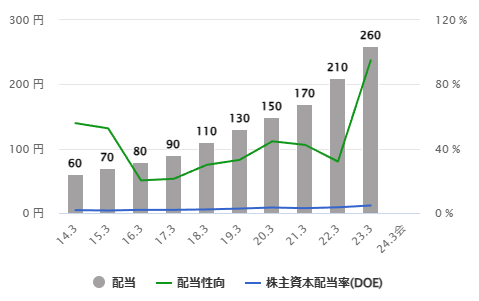

【8584】ジャックス … MUFGの信販大手

●会社サイト:https://www.jaccs.co.jp/

●概要:MUFGの信販大手。オートローンが主力。クレジットカード、保証業務も。東南アジア進出。

●業種:その他金融業

●株価:単元株:100株

●株価:5,400円 (2024.03.15時点)

●配当金(予):210円 (予 2024.03)

●配当支払い月:年2回(6月、12月)

●配当利回り(予):3.89%

●株主優待:なし

●おススメ度:★★★

●保有株式数:100株

●配当額:31,500円

ジャックスはクレジットカードやローンなどの金融サービスを提供する会社です。国内事業はコロナの影響から回復しており、海外事業は東南アジアで展開しています。株価は右肩上がりで、配当利回りは3.7%と高水準です。PBR(株価純資産倍率)は0.88倍となっており割安で、配当性向は30%付近と余裕があります。財務状況も安定しており、自己資本比率は5.8%と金融業としては平均です。

以上のことから、ジャックスは高配当で成長性のある銘柄として投資可能だと考えています。ただし、時価総額は約2000億円と中型株に分類されるため、市場の動向に左右されやすい可能性があります。そのため、おススメ度は「★3」としており、投資判断をする際には、決算や業績予想などの最新情報を確認することをおすすめします。

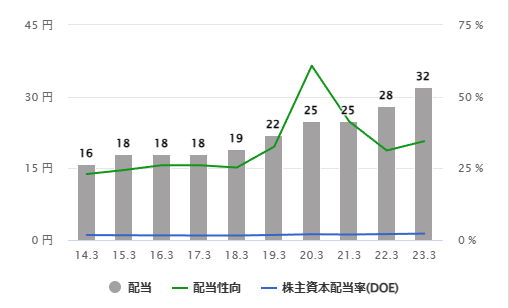

【8593】三菱HCキャピタル … MUFGのリース大手

●会社サイト:https://www.mitsubishi-hc-capital.com/

●概要:MUFGのリース大手。日立キャピタルと統合。情報機器に強み。海外に積極展開。

●業種:その他金融業

●株価:単元株:100株

●株価:1,020.5円 (2024.03.15時点)

●配当金(予):37円 (予 2024.03)

●配当支払い月:年2回(6月、12月)

●配当利回り(予):3.63%

●株主優待:なし

●おススメ度:★★★★★

●保有株式数:700株

●配当額:25,900円

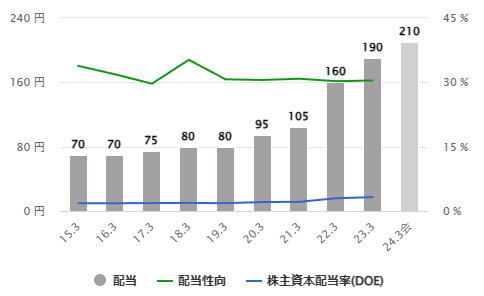

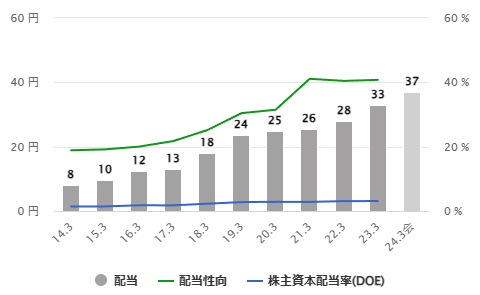

三菱HCキャピタルは三菱UFJグループの一員で、国内最大級のリース会社です。株価は右肩上がりで、配当利回りは3.5%と高水準です。PBR(株価純資産倍率)は0.91倍と割安で、配当性向は40%付近と適正な水準です。財務状況も安定しており、自己資本比率は14.7%と金融業としては平均です。また、直近10年連続増配しており、高配当銘柄として人気があります。直近3年の配当利回りは、3.5~5.0%の範囲にあります。配当利回り4.0%以上を確保して投資するのも良いでしょう。

【8630】SOMPOホールディングス … 損保3強の一角

●会社サイト:https://www.sompo-hd.com/

●概要:損保3強の一角。損保ジャパンと日本興亜が合併。海外、介護・ヘルスケアを拡大。

●業種:保険業

●株価:単元株:100株

●株価:9,056円 (2024.03.15時点)

●配当金(予):300円 (予 2024.03)

●配当支払い月:年2回(6月、12月)

●配当利回り(予):3.31%

●株主優待:なし

●おススメ度:★★★★★

●保有株式数:100株

●配当額:30,000円

SOMPOホールディングスはメガ損保3強の一角で、株主還元方針は、修正連結利益の50%を基礎的な還元としています。直近10年連続増配しており、高配当銘柄として人気があります。直近3年の配当利回りは、4.0~5.0%の範囲にあります。配当利回り4.5%以上を確保して投資するのが良いでしょう。ただし、現在株価が右肩上がりで、株価が高くなっており、低資金で投資できないのがネックとなります。株式分割のタイミングで狙ってみるのも良いでしょう。

【8306】三菱UFJ … 国内最大の金融グループ

●会社サイト:https://www.mufg.jp/

●概要:国内最大の金融グループ。傘下に銀行、信託、証券、カードなど。海外事業拡大。

●業種:銀行業

●株価:単元株:100株

●株価:1,504.5円 (2024.03.15時点)

●配当金(予):41.0円 (予 2024.03)

●配当支払い月:年2回(6月、12月)

●配当利回り(予):2.73%

●株主優待:なし

●おススメ度:★★★★★

●保有株式数:100株

●配当額:4,100円

三菱UFJは国内最大の金融グループで、配当政策は安定的・持続的な増加を基本方針としています。2023年度までに配当性向を40%へ累進的に引き上げる目標を掲げており、定期的に自己株式の取得も行っています。しかし、現在株価は右肩上がりで、配当利回りは3.0%を下回っています。株価下落で配当利回りが高くなった際に投資していきたい銘柄です。

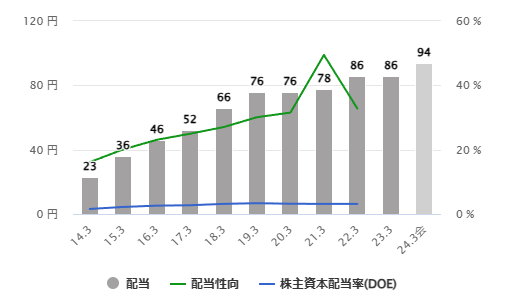

【8591】オリックス … 総合リース最大手

●会社サイト:https://www.orix.co.jp/grp/

●概要:総合リース最大手。保険・信託など金融事業多角化。事業投資や海外も展開。

●業種:その他金融業

●株価:単元株:100株

●株価:3,171.0円 (2024.03.15時点)

●配当金(予):94.0円 (予 2024.03)

●配当支払い月:年2回(6月、12月)

●配当利回り(予):2.96%

●株主優待:自社取引先取扱商品等カタログギフト (100株以上で獲得)

※3年以上継続保有の場合、カタログの内容は異なる

※24年3月の株主への贈呈をもって廃止

●おススメ度:★★★★

●保有株式数:50株

●配当額:4,700円

オリックスは金融サービスを中心に多角的な事業展開をしている会社で、累進配当政策を採用しています。PBR(株価純資産倍率)は1倍を下回っており、株価は割安と見られています。利回りは3.33%で、EPS(一株当たり利益)は安定しています。配当利回りは直近3年で3%~4%の範囲にあり、高配当銘柄として人気があります。利回り3.5%以上を確保して投資するのが良いでしょう。

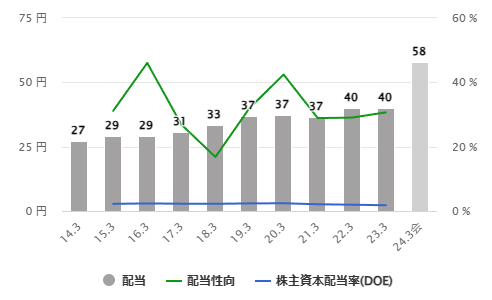

【7267】本田技研 … 2輪で世界首位、4輪も世界上位

●会社サイト:https://www.honda.co.jp/

●概要:2輪で世界首位、4輪も世界上位。米で高収益。小型ジェット拡大。脱エンジンへ舵。

●業種:輸送用機器

●株価:単元株:100株

●株価:1,782.5円 (2024.03.15時点)

●配当金(予):58.0円 (予 2024.03)

●配当支払い月:年2回(6月、12月)

●配当利回り(予):3.25%

●株主優待:オリジナルカレンダー (100株以上で獲得)

※希望者に限る

※1年以上継続保有の場合、抽選でレース、自社イベント「Enjoy Honda」招待

※3年以上継続保有の場合、抽選で事業所見学会、「Honda Jet」見学会招待

●おススメ度:★★★★

●保有株式数:10株

●配当額:580円

本田技研は自動車やオートバイなどの製造販売を行う会社で、二輪車世界首位の企業です。配当政策は連結配当性向30%を目安に安定的・継続的な増配を行っており、EPS(一株当たり利益)も安定しています。PBR(株価純資産倍率)は1倍を下回っており、株価は割安と見られています。配当利回りは直近3年で3%~4%の範囲にあり、高配当銘柄として人気があります。利回り3.5%以上を確保して投資するのが良いでしょう。

【3231】野村不動産HLDGS … 総合不動産大手

●会社サイト:https://www.nomura-re-hd.co.jp/

●概要:総合不動産大手。「プラウド」ブランドの分譲マンションと不動産投信に強み。

●業種:不動産業

●株価:単元株:100株

●株価:3,829円 (2024.03.15時点)

●配当金(予):130.0円 (予 2024.03)

●配当支払い月:年2回(6月、12月)

●配当利回り(予):3.40%

●株主優待:なし

●おススメ度:★★★★

●保有株式数:100株

●配当額:19,500円

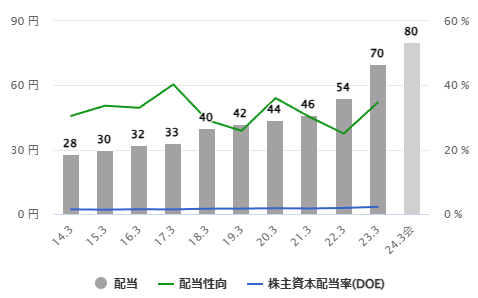

野村不動産HDは不動産開発や賃貸住宅などの事業を展開する会社です。配当政策は成長投資と株主還元をバランス良く実現することを基本方針としており、直近10年連続増配しています。PBR(株価純資産倍率)は1倍を下回っており、株価は割安と見られています。EPS(一株当たり利益)は安定しており、業績は順調です。配当利回りは直近3年で3%~4%の範囲にあり、高配当銘柄として人気があります。利回り3.5%以上を確保して投資するのが良いでしょう。

【6419】マースグループHLDGS … パチンコ周辺機器大手

●会社サイト:https://www.mars-ghd.co.jp/

●概要:パチンコ周辺機器大手。非接触カードシステム強み。自動認識システム注力。ホテル運営も。

●業種:機械

●株価:単元株:100株

●株価:3,155円 (2024.03.15時点)

●配当金(予):105円 (予 2024.03)

●配当支払い月:年2回(6月、12月)

●配当利回り(予):3.33%

●株主優待:年1回 (権利確定日:3月末)

QUOカードまたは地方特産品

100株以上で1,000円相当のQUOカード

500株以上で3,000円相当”地方特産品”

1,000株以上で5,000円相当”地方特産品”

●おススメ度:★★★

●保有株式数:100株

●配当額:21,000円

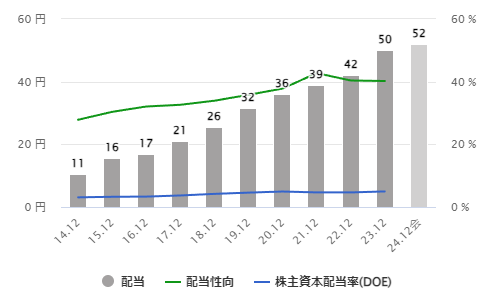

マースGHDはパチンコホール向けのシステム製品の開発・販売を行う会社です。配当政策は、株主還元を最重要政策の一つとしています。PRB(株価純資産倍率)は0.8倍と割安で、2023年4~12月期の連結経常利益は前年同期比3.3倍の98.3億円と大幅に増益しました。配当利回りは2023年5月に株価が急騰したことで一時的に低下しましたが、それを除けば4.0%以上で推移しており、高配当銘柄となっています。利回り4.0%以上を確保して投資したい。ただ、時価総額は約600億円で、小型株に分類されるため、利益の変動が株価に大きく影響する可能性があります。そのため、おススメ度は「★3」としており、投資判断をする前には、決算や業績予想などの最新情報を確認することが必要です。

【8098】稲畑産業 … 化学専門商社大手

●会社サイト:https://www.inabata.co.jp/

●概要:化学専門商社大手。電子材料や合成樹脂に強み。アジアで広域に展開。

●業種:卸売業

●株価:単元株:100株

●株価:3,170円 (2024.03.15時点)

●配当金(予):120円 (予 2024.03)

●配当支払い月:年2回(6月、12月)

●配当利回り(予):3.79%

●株主優待:年1回 (権利確定日:9月末)

500円相当のQUOカード ※100株以上で獲得

●おススメ度:★★★★

●保有株式数:100株

●配当額:12,000円

稲畑産業は化学品や機能性素材などの取引を行う会社です。PRB(株価純資産倍率)は1.0倍を下回っており、割安と見られています。配当性向は、一株当たりの配当額については前年度実績を下限とし、減配は行わず、継続的に増加させていくことを基本とする、累進配当を採用しています。また、総還元性向の目安としては概ね50%程度としています。

EPS(一株当たり利益)は安定しており、自己資本比率46.5%と高く、財務状況は安定しています。配当利回りは直近3年で3.5%~5%の範囲にあり、高配当銘柄となっています。利回り4.0%以上を確保して投資すると良いでしょう。

【3003】ヒューリック … 不動産投資会社

●会社サイト:https://www.hulic.co.jp/

●概要:不動産投資会社。都区内に好物件所有、物件多角化へ。私募ファンドも運用。

●業種:不動産業

●株価:単元株:100株

●株価:1,514.0円 (2024.03.15時点)

●配当金(予):52.0円 (予 2024.12)

●配当支払い月:年2回(3月、9月)

●配当利回り(予):3.43%

●株主優待:年1回 (権利確定日:12月末)

3,000円相当の商品 ※300株以上で獲得

●おススメ度:★★★★

●保有株式数:100株

●配当額:5,200円

【9432】日本電信電話 … 国内通信事業最大手

●会社サイト:https://group.ntt/jp/

●概要:国内通信事業最大手。持ち株会社制で地域電話独占。携帯、光回線高シェア。

●業種:情報・通信業

●株価:単元株:100株

●株価:180.5円 (2024.03.15時点)

●配当金(予):5.0円 (予 2024.03)

●配当支払い月:年2回(6月、12月)

●配当利回り(予):2.77%

●株主優待:年1回 (権利確定日:3月末)

「dポイント」付与 ※100株以上で獲得

●おススメ度:★★★★

●保有株式数:100株

●配当額:7,500円

【9433】KDDI … 総合通信会社

●会社サイト:https://www.kddi.com/

●概要:総合通信会社。携帯「au」ブランド主体にライフデザイン事業。パートナー企業と連携。

●業種:情報・通信業

●株価:単元株:100株

●株価:4,510円 (2024.03.15時点)

●配当金(予):140円 (予 2024.03)

●配当支払い月:年2回(6月、12月)

●配当利回り(予):3.10%

●株主優待:年1回 (権利確定日:3月末)

カタログギフト

100株以上で3,000円相当

1,000株以上で5,000円相当

●おススメ度:★★★★

●保有株式数:100株

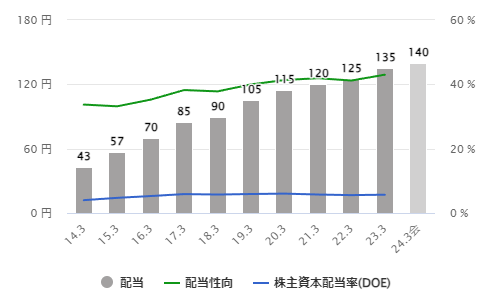

●配当額:28,000円

【HDV】iシェアーズ コア米国高配当株 ETF

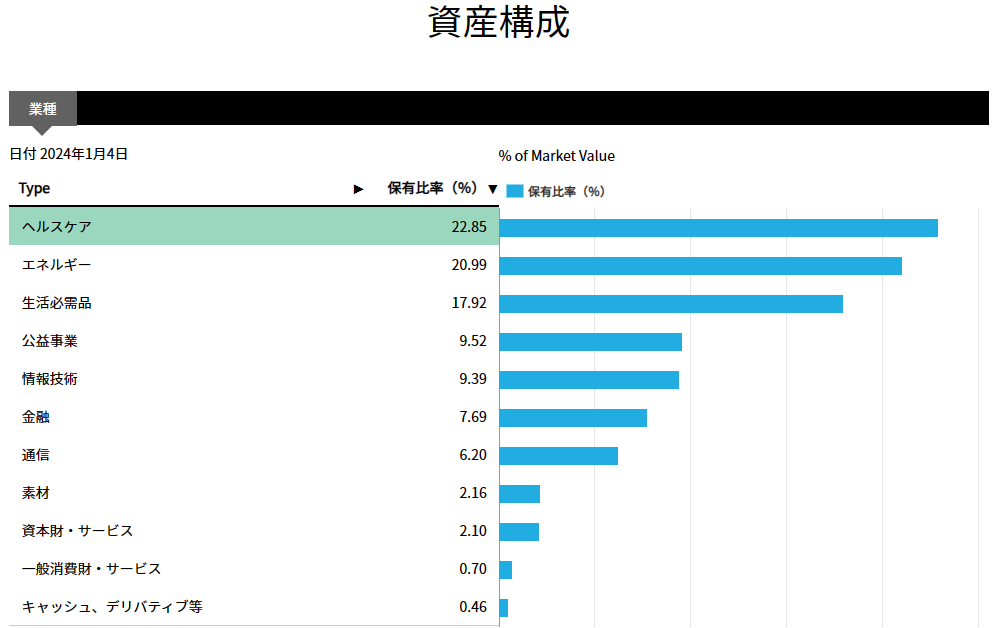

●ファンド概要:iシェアーズ コア米国高配当株 ETF(iShares Core High Dividend ETF)は、通常モーニングスター配当フォーカス指数(同指数)の価格と利回りパフォーマンスに連動した投資成果を目指す。同指数は、財務健全性が高く、同時に持続的に平均以上の配当を支払うことのできる、質の高い米国企業への投資機会を提供する。同指数は75銘柄で構成されており、投資家に配当を支払うことのできる資金余力(配当力)によってウェイト付けを行う。

●業種:米国ETF

●株価:単元株 1株

●株価:16,045円 (2024.03.15時点)

●配当金(予):580.4円 (予 2024.03)

●配当支払い月:年4回(3月、6月、9月、12月)

●配当利回り(予):3.62%

●おススメ度:★★★★★

●保有株式数:30株

●配当額:17,410円

一般口座で購入していた30株を売却、保有株式数は60株→30株へ。

【SPYD】SPDR ポートフォリオS&P 500 高配当株式ETF

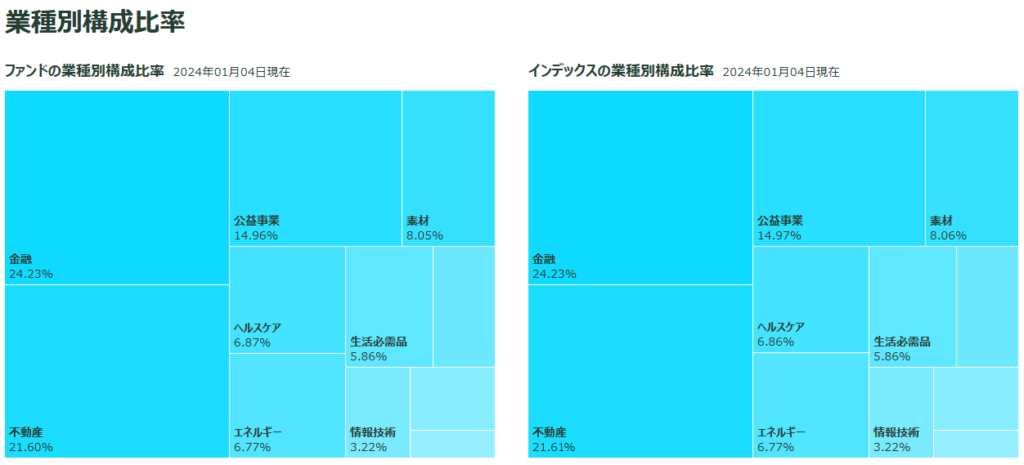

●ファンド概要:SPDR ポートフォリオS&P 500 高配当株式ETF(SPDR Portfolio S&P 500 High Dividend ETF)は、S&P500高配当指数(同指数)のトータルリターン(経費控除前)のパフォーマンスに概ね連動する投資成果を上げることを目標とする。同指数は、配当利回りに基づき、S&P500指数の採用銘柄のうち配当支払い上位80銘柄のパフォーマンスを計測することを目標とする指数である。

●業種:米国ETF

●株価:単元株 1株

●株価:5,836円 (2024.03.15時点)

●配当金(予):272.4円 (予 2024.03)

●配当支払い月:年4回(3月、6月、9月、12月)

●配当利回り(予):4.67%

●おススメ度:★★★★

●保有株式数:80株

●配当額:21,792円

一般口座で購入していた160株を売却、保有株式数は240株→80株へ。

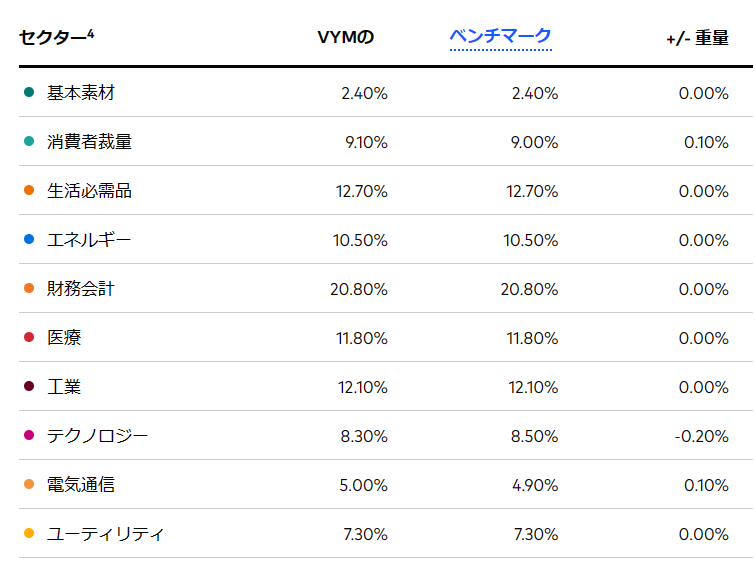

【VYM】バンガード・米国高配当株式ETF

●ファンド概要:バンガード・米国高配当株式ETF(Vanguard High Dividend Yield ETF)は、FTSE ハイディビデンド・イールド・インデックスのパフォーマンスへの連動を目指す。FTSEハイディビデンド・イールド・インデックスは、FTSEグローバル・エクイティ・インデックス・シリーズ(GEIS)の米国コンポーネントの派生インデックスであり、高い配当利回りの銘柄で構成されている。

●業種:米国ETF

●株価:単元株 1株

●株価:17,430円 (2024.03.15時点)

●配当金(予):517.3円 (予 2024.03)

●配当支払い月:年4回(3月、6月、9月、12月)

●配当利回り(予):2.97%

●おススメ度:★★★★★

●保有株式数:30株

●配当額:15,519円

一般口座で購入していた30株を売却、保有株式数は60株→30株へ。

【EC】エコペトロール

●会社サイト:https://www.ecopetrol.com.co/

●概要:商業開発及び炭化水素とその副産物の探査、採掘、精製、輸送、保管と販売など関連業務を行うコロンビアベースの会社。

●業種:石油 & ガス探査・生産

●株価:単元株:1株

●株価:1,644円 (2024.03.15時点)

●配当金(予):219.1円

●配当支払い月:年3回(4月、8月、12月)

●配当利回り(予):13.33%

●おススメ度:★

●保有株式数:50株

●配当額:10,957円

超高配当銘柄で有名なエコペトロールを購入しました。コロンビアの国営石油会社で、石油・ガスの探査・生産・精製・輸送・販売などを行っています。原油価格の上昇や生産量の増加により、業績は回復しています。配当は業績に連動して変動しますが、現在の配当利回りは約17.69%と驚異的です 。環境問題や政治リスクなどの不安定要因はありますが、冒険で購入しました。

【J-REIT】(1343)NFJ-REIT

●会社サイト:https://nextfunds.jp/

●概要:東証REIT指数連動型上場投信。野村アセット。

●業種:ETF

●株価:単元株:10株

●株価:1,856円 (2024.03.15時点)

●配当金(予):77.3円

●配当支払い月:年4回(3月、6月、9月、12月)

●配当利回り(予):4.16%

●おススメ度:★★★★

●保有株式数:150株

●配当額:11,595円

【J-REIT】(1488)IF東証REIT指数

●会社サイト:https://www.daiwa-am.co.jp/

●概要:リート市場全体の値動きを表す「東証REIT指数」連動。大和アセット。

●業種:ETF

●株価:単元株:10株

●株価:1,771.5円 (2024.03.15時点)

●配当金(予):75.8円

●配当支払い月:年4回(1月、4月、7月、10月)

●配当利回り(予):4.28%

●おススメ度:★★★★

●保有株式数:50株

●配当額:3,790円

高配当株の勉強本紹介♪

高配当株投資の基本から、優良銘柄の選び方、決算書の読み方まで、初心者にも分かりやすく解説しています。高配当株の魅力とリスクを理解し、着実に資産を増やす方法を学べる1冊です。高配当株投資の勉強本として特におすすめの1冊です。

Xで日々投資やお金について発信してますので、興味ある方はそちらもフォローよろしくお願いします!!

コメント